复宏汉霖私有化,一场大股东间的「相互玉成」

停牌一月后,18A企业复宏汉霖的私有化传言正式被验证。

6月24日,复星医药晚间通告称,将通过吸收合并的方式私有化子公司复宏汉霖。后者于2019年上岸港交所,是中国生物医药fast follow时代的典型产物。今年5月尾,受“一项组成内幕新闻的收购及合并守则通告”影响停牌前,复宏汉霖股价报18.84港元/股,102亿港元的市值已较上市初期跌去近六成。

根据复星医药的设计,收购H股的现金对价为24.6港元/股,较停牌前溢价跨越30%,现金对价合计不跨越54.07亿港元或等值人民币,复星医药另申请37亿港元并购贷款用于本次私有化。

上岸港交所后,复宏汉霖市场显示一直不如人意;但硬币的另一面,公司的fast follow战略又使得其乐成实现盈利,成为市面上为数不多同时具备自力盈利和研发能力的稀缺生物医药标的。

私有化的下场,是否能终结这场矛盾?

价钱腰斩,要约缘何举行

对比上市时每股49.6港元的刊行价和靠近260亿的总市值,复宏汉霖的私有化价钱几近腰斩。对复星医药而言,“抄底优质资产”虽然是合理的选择,但这场私有化要约留给市场一大的疑心在于,复宏汉霖背后的投资者们为何愿意接受这个低价?

首先回覆的问题是,这部门人是谁。

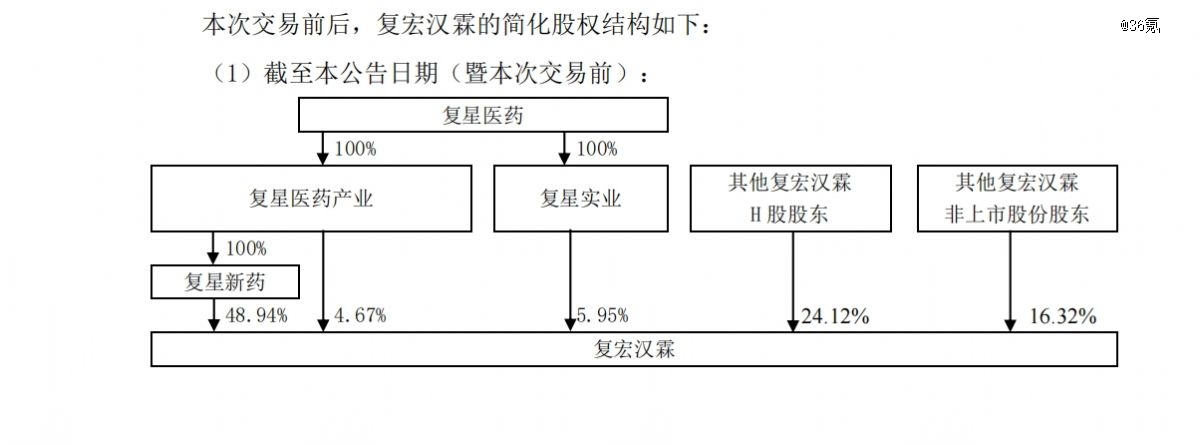

从股权结构看起,复宏汉霖的股东大致可分为4类:复星医药(团体)通过复星医药产业和复星实业持有的约3.24亿股非上市和H股股份,占比59.56%。此外,复宏汉霖非上市股份股东和其他H股股东持股比例各为16.32%(约8870万股)和24.12%(约1.31亿股)。

图源:复星医药通告

从本次复星医药方面披露的股权结构中,较难分辨详细的投资者组成。但拆分来看,上市前,复宏汉霖累计募资近4亿美元,背后不乏华盖资源、清科资管、方正韩投、元生创投、高特佳等明星投资机构;IPO时代,复宏汉霖又引进4位基石投资者,认购总金额到达10.97亿港元。其中包罗中东主权财富基金卡塔尔投资局(QIA)的7.05亿港元、AVICT Global Holdings Limited投资的2.352亿港元,以及公司团结首创人刘世高、姜伟东通过Cayman Henlius投资的7840万港元和浙江舒泰神投资的7840万港元。除此之外,公司上市后未举行过增发等股权融资行为。

36氪从知情人士处领会到,上港股前,部门复宏汉霖早期机构投资人“已实现退出,且价钱不差”;另据东方财富数据,今年4月时,QIA曾以均价17.24港元/股的价钱减持8.07万股,持股比例降至7.99%。

本次,私有化现金对价针对的主要为非上市股份股东和其他H股股东,也就是复星系统外的机构投资者和散户。

有投资人先容,现在该生意只处于要约发出环节,还需经股东会投票通过才气继续推进;而提议要约是正常的资源市场收购行为,被要约者可以投票抗议,但无法阻止要约的历程。

4000万美元,这家企业又在卖管线了

通告中,复星医药也提到,除暂且股东大会2/3以上有表决权股东批准外,至少75%自力H股股东表决通过、且持否决票者不跨越10%后才气杀青。

“但最终的效果是很难不通过,”该投资人注释:“首先,你可以公关部门人,但难以让所有基石投资人形成合意。另一方面,当前港股行情低迷,生意量显示不佳;复宏汉霖刚刚盈利,分红难等,只能依赖现有产物继续商业化,他们很难有更好的退出方式。这个生意类似于复星和其他股东间的相互玉成,接受私有化,比什么都拿不到强。”

此外值得注重的是,生意要约方复星新药为除复星医药产业和复星实业外的股东保留“股份选择的权力”,也就是若是不接受现金对价,可按比例换股。不外,按潜在股份选摘要约结算的复宏汉霖股份数目合计只有股份总数的8%(约4348万股)。

“股价低迷,投资人不愿私有化异常合理。因此,8%的换股额度外面上是复星新药自动保留、提议的权力,但不清扫股东施压,为维护关系的机构投资者保留后续举行生意置换的可行性。好比你投赞成票,我答应你未来会在A股发定增,你再进来。这里赚不到的钱,可能会在别处补回来,纷歧定真的亏损。”前述投资人注释。

“这一历程中,实在只有散户的声音最难被听到,除非他们聚集起来形成持股比例较高的事态。但在复宏汉霖的股权结构之下,这部门群体的意见不足以组成影响力。”前述投资人以为。

资产归拢,聚焦主业生长

从整个复星系的产业疆土出发,私有化复宏汉霖则又是一场精彩的资源运作。

复星医药在要约通告中提到,受全球宏观经济、医疗行业及港股整体趋势等因素影响,复宏汉霖在港交所上市以来“股价水平未达预期且生意量较小”,亦未通过股权融资筹集资金,“作为上市公司的优势未能充实体现”。而私有化生意完成后,有利于增强复星医药与复宏汉霖的协同,为后者提供营业资源支持,助力“标的团体可连续增进及团体战略目的实现”。

近两年,受市场环境影响,复星系大肆并购的后遗症正在逐步展现。去年至今,整个复星系的营业板块正在缩短,“瘦身健体战略”连续推进。

好比在保险板块,复星国际今年4月曾宣布出售不跨越1540万股比利时保险公司Ageas SA/NV(富杰)股份,价钱不跨越6.7亿欧元(约合人民币50亿元);在医药板块,复星医药在6月下旬出售印度仿制药龙头企业Gland Pharma股份,变现14亿人民币的生意也一度引起关注。

在众多结构的板块中,医药实在是复星当前“具有偿付能力,且现金充沛,适合举行资源运作的一个”,而复宏汉霖作为兼具自力盈利和研发能力的稀缺标的,商业化已经形成正向循环,未来会连续放量。

从营业面看,复宏汉霖已有利妥昔单抗、曲妥珠单抗、阿达木单抗等4款生物类似药在海内上市,原研品种均为爆款大单品。得益于此,2023年,公司首次实现整年盈利,净利润到达5.46亿元;其中生物类似药板块合计销售额占总收入约75%,是“冲量很快,提供稳固现金流”的好生意。

但在港股,复宏汉霖的价值连续被低估。市值上,复宏汉霖较刊行跌去近60%,体量大幅落伍于同时期的生物医药企业;今年3月的新一批“港股通”名单中,公司也未能入选,市值和盈利能力并不匹配。

“若是想等到行情好时再通过资源手段融资,市场认可度和生意时间都存在不确定性;相反,将这块焦点资产收回到复星医药系统下,无论出于财政照样资产管线的角度,复宏汉霖都能去补强复星医药自身的价值。归拢这块资产后,复星医药又可以借此去A股做定增、融资等行为。但这些这在当下的港股都很难实现。”

另一面,对于“吃下”复宏汉霖的复星新药来说,无论是自己去融资,照样借力母公司“造血”,都可以继续用于知足后续的研发、商业化需求,由于“资产更优,不管是用股权吸引资金,照样做营业开发、BD、商业化,都市更为顺畅”。

这场生意,对于生物医药隆冬之下,仍然在苦苦寻找出路的Biotech来说,或允许以成为参考。

上一篇

上一篇